株式等の税金 とりあえず、自分のメモなので細かな点は各人で確認してください。

株式等とは?

株式等とは株式、投資信託、公社債などをいい、金融商品取引所に上場されている株式等を上場株式等といいます。なお、外国金融商品市場で売買されているものも含まれます。そして上場していない、いわゆる非上場株式等を一般株式等といいます。

株式等を譲渡したときの課税(申告分離課税)

株式等の譲渡は「上場株式等に係る譲渡所得等の金額」と「一般株式等に係る譲渡所得等の金額」に区分し、他の所得の金額と区分して税金を計算します。これを申告分離課税といいます。

株式等を譲渡したときの税率

上場株式等に係る譲渡所得等(譲渡益) × 20.315%(所得税及び復興特別所得税が15.315%、住民税が5%)

一般株式等に係る譲渡所得等(譲渡益) × 20.315%(所得税及び復興特別所得税が15.315%、住民税が5%)

どちらも税率は同じです。

※上場株式等の譲渡損を一般株式等の譲渡益から控除することはできません。また、一般株式等の譲渡損も、原則として上場株式等の譲渡益の金額から控除することはできませんが、例外として特定中小会社の株式については一定の要件を満たす場合に限り損益通算が可能です。(エンジェル税制)

特定口座

証券会社や銀行などの金融商品取引業者等で口座を開設する際に「特定口座」か「一般口座」を選択することができます。特定口座は証券会社等が1年間の譲渡損益を計算して年間取引報告書を作成してくれます。一般口座は自分で1年間の譲渡損益を計算する必要があります。

さらに

特定口座には簡易申告口座(源泉徴収なし)と源泉徴収口座(源泉徴収あり)があり、源泉徴収口座を選択すると譲渡益に対してその都度、税金が徴収されるため確定申告も不要です。

簡易申告口座は源泉徴収されないため譲渡益がある場合は確定申告が必要です。

ここでのポイントは源泉徴収の有無ですが、簡易申告口座のメリットは、譲渡益のでた都度、税金が徴収されないため、そのままの資金量で取引できることです。デイトレなどで頻繁に取引される方は簡易申告口座が良いかもしれません。一方、確定申告時期に多額の納税資金が必要となることがあります。

それぞれにメリットデメリットがありますが、口座開設の際は特定口座(源泉徴収口座)がおススメです。

国税庁HPより

株式等を売って譲渡損失(赤字)の場合

株式等を売ってでた譲渡損失(赤字)は原則、給与などの他の所得と損益通算ができません。

上場株式等の譲渡損失(赤字)は上場株式等の譲渡益(黒字)と一般株式等の譲渡損失(赤字)は一般株式等の譲渡益(黒字)としか損益通算できません。また不動産所得などが赤字になった場合についても株式等の譲渡所得等は分離課税のため損益通算できません。なお、上場株式等の譲渡損失(赤字)と申告分離課税を選択した上場株式等の配当所得については損益通算することができます。

上場株式等に係る譲渡損失の繰越控除

上場株式等に係る譲渡損失(赤字)は一定の要件を満たす場合に限りその譲渡損失が生じた年の翌年以後3年間にわたって上場株式等の譲渡益や上場株式等の配当所得等の金額から繰越控除することができます。(一般株式等の譲渡所得等の金額はダメです。)

繰越控除を受けるためには確定申告が必要です。(上場株式等の譲渡がなかった年についても確定申告が必要です。)

国税庁HPより

預貯金の利子等に対する税金(あんまり株と関係ないけど)

預貯金及び公社債の利子、公社債投資信託などの収益の分配金などは既に源泉徴収20.315%(所得税及び復興特別所得税が15.315%、住民税が5%)されていており納税が完結する源泉分離課税のため確定申告をすることができません。なお、国外で支払われる預金等の利子など一定のものは確定申告が必要です。

株式等の配当金に対する税金

配当金の支払いを受ける際に所得税が差し引かれます。

・上場株式については 20.315%(所得税及び復興特別所得税が15.315%、住民税が5%)

・一般株式については 20.42%(所得税及び復興特別所得税)←住民税は徴収されない 大口株主も含む

※上場株式の配当金については確定申告不要制度があります。(確定申告しても良いし、しなくても良い)

上場株式の配当金については以下の3つの選択があります

まず申告するか申告しないか?

申告する!

- 総合課税 確定申告により他の所得(給与や不動産など)と合算して税額を計算する方法(配当控除を受ける)→配当控除を受ける

- 申告分離課税 他の所得と分離して課税され一定の税率にて税額を計算する方法 →譲渡損失と損益通算

ポイント!

申告分離課税の選択は、確定申告する上場株式等の配当所得の全額についてしなければなりません!)

申告しない!

3.申告不要 申告不要なのでもちろん何も手続きの必要はありませんが、配当所得の源泉所得税 はその年分の所得税額からも差し引くことはできません。

※非上場株式の配当金について、所得税は少額配当については申告不要制度が使えますが、住民税は確定申告が必要です。

配当控除

配当金については3つの選択がありましたが、あえて総合課税で申告するのは配当控除という制度があるからです。

配当控除とは、法人の税引き後の配当に個人でさらに所得税が課税されるという二重課税を調整するため、算出税額を限度として下記に応じて税額控除されます。

ポイント! 外国株式やJ-REIT は配当控除の適用はありません。(外国株式は外国税額控除の適用を受けられます。)

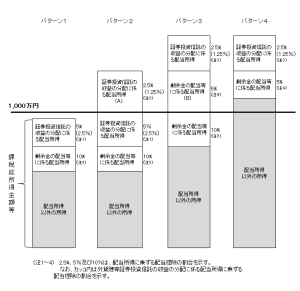

国税庁ホームページに配当控除の計算式が載っているので、そのまま貼り付けております。

・課税総所得金額等(注) が1,000万円以下の場合は パターン1 →配当金の10%(証券投資信託の分配金は5%)が 控除されます。

・配当等以外の課税総所得金額等が 1,000万円を超える場合は パターン4 →配当金の5%(証券投資信託の分配金は2.5%)が 控除されます。

・配当等を含めて課税総所得金額等が1,000万円を超える場合 パターン2とパターン3 →図のようにそれぞれ1,000万円を超える部分にて調整された%にて 控除されます。

この説明ではわかりづらいので、所得税率から配当控除率を差し引いた実効税率とすでに源泉徴収されている所得税率を比較してみると

所得税の速算表 課税される所得金額 税率 控除額 1,000円 から 1,949,000円まで 5% 0円 1,950,000円 から 3,299,000円まで 10% 97,500円 3,300,000円 から 6,949,000円まで 20% 427,500円 6,950,000円 から 8,999,000円まで 23% 636,000円 9,000,000円 から 17,999,000円まで 33% 1,536,000円 18,000,000円 から 39,999,000円まで 40% 2,796,000円 40,000,000円 以上 45% 4,796,000円

課税総所得金額が900万円以下の場合は 原則、総合課税で申告するのが有利です。

課税総所得金額が900万円超の場合は 原則、申告不要が有利です。]

なお、上場株式等の譲渡損失の損益通算などの場合は分離課税を選択したほうが有利となる場合もあります。

(注) 「課税総所得金額等」とは、課税総所得金額、土地等に係る課税事業所得等の金額(平成10年1月1日から令和5年3月31日までの間は適用なし)、課税長期(短期)譲渡所得の金額、上場株式等に係る課税配当所得の金額、株式等に係る課税譲渡所得等の金額及び先物取引に係る課税雑所得等の金額の合計額をいいます。

| 所得税の有利不利 | |||||

| 課税される所得金額 | ①税率 | ②配当控除 | 実効税率(①-②) | 有利不利 | 源泉徴収税率 |

| 195万円以下 | 5% | 10% | 0% | < | 15% |

| 195万円超 330万円円以下 | 10% | 10% | 0% | < | 15% |

| 330万円超 695万円以下 | 20% | 10% | 10% | < | 15% |

| 695万円超 900万円以下まで | 23% | 10% | 13% | < | 15% |

| 900万円超 1,000万円以下 | 33% | 10% | 23% | > | 15% |

| 1,000万円超 1,800万円以下 | 33% | 5% | 28% | > | 15% |

| 1,800万円超4,000万円以下 | 40% | 5% | 35% | > | 15% |

| 4,000万円超 | 45% | 5% | 40% | > | 15% |

※実効税率には復興特別所得税は含めておりません。

住民税の有利不利は?

住民税の総合課税で申告すると税率が一律10%のため特別徴収されている5%と比較すると申告不要が有利となります。なお、上場株式等の譲渡損失の損益通算や繰越控除を受けると所得税同様、過大に徴収されていた住民税の還付を受けることができる場合があるため申告分離課税を選択したほうが有利となる場合もあります。

住民税の申告不要

所得税の場合の申告不要制度は特に手続きする必要はありませんが、住民税の場合は所得税と異なる課税方式による住民税の課税選択をする場合の申告をしなければなりません。ここで注意が必要なのが住民税の納税通知書が送達される日より前に申告する必要があります。

ということで課税総所得金額が900万円が分れ目ではありますが、そのほかにも確定申告するうえで配当金の申告は気をつかわないといけません。なぜなら、上記の所得税に加え住民税、国民健康保険料や家族の配偶者控除にも影響があります。